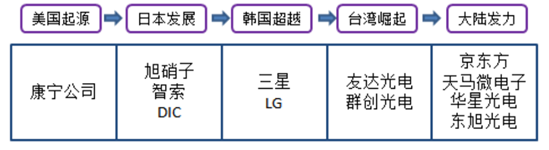

在 CRT 辉煌的 20 世纪 70、80 年代,LCD 技术逐渐成长起来并在计算器等微小 型屏幕显示领域得到应用。80年代末90年代初LCD开始在大尺寸显示领域得到 应用,相对于 CRT 具有诸多优势的 LCD 技术逐渐被市场认同,应用领域进一步 扩展,在多个领域逐渐替代了 CRT。20 世纪 90 年代 PDP 技术也发展起来并在 电视机领域得到应用,一时间市场上 CRT、LCD、PDP 三种技术并存相互竞争。 进入到 21 世纪初,LCD 在技术和性能上打败了 PDP,PDP 的应用领域被极大挤 压,LCD 在价格上也逐渐显露出优势,尤其是日本、韩国、台湾地区 LCD 面板 供给的迅速增加,使得 LCD 抢占了 CRT 原有市场,如今 LCD 已经成为了应用 最广泛的显示技术。

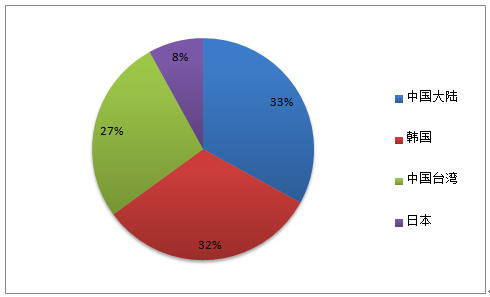

液晶面板行业上游材料或元件主要包括液晶材料、玻璃基板、偏光片以及背光源 LED(或者冷阴极荧光灯管 CCFL,CCFL 仅占不足 5%市场份额)等。中游则主 要是面板制造厂为主的加工制造,通过在玻璃基板上制作 TFT 阵列和 CF 基板, 将 CF 作为上板和 TFT 下板自建灌注液晶并贴合,最后再贴上偏光片,连接驱动 IC 和控制电路板,与背光模组进行组装,最终形成整块液晶面板模组。下游则是 以各种领域各类应用终端为主的品牌商、组装厂商等。目前美国和日本以及德国 主要致力于行业上游原材料,而韩国、台湾和大陆则主要在行业中游面板制造环 节谋求发展。随着我国大陆高世代线的相继投产,使得面板产能、技术水平稳步 提升,产业竞争力逐渐增强,如今的面板产业韩国、中国大陆、中国台湾三分天 下,中国大陆有望在 2019 年成为全球第一。

中国崛起为全球 LCD 产业第三极

2017E面板产能分布

过去十年,我国平板显示产业实现了跨越式发展,产业整体规模已跻身全球前 三。中国大陆面板产能急速扩张,日本面板厂商虽掌握大批关键技术,但是逐渐 失去价格竞争优势,压缩面板产能。面板产能向韩国、中国台湾和大陆三地集 中,中国大陆即将成为全球最大的液晶面板生产基地。

截至 2016 年四 季度,BOE(京东方)全球市场占有率持续提升:智能手机液晶显示屏、平板电 脑显示屏、笔记本电脑显示屏市占率全球第一,显示器显示屏提升至全球第二, 电视液晶显示屏保持全球第三。在液晶电视面板上, 中国大陆面板厂商出货量已 经占据额全球的 30%,达到 0.77 亿片,首次超越中国台湾的 25.5%市占率,仅 次于韩国排名全球第二。

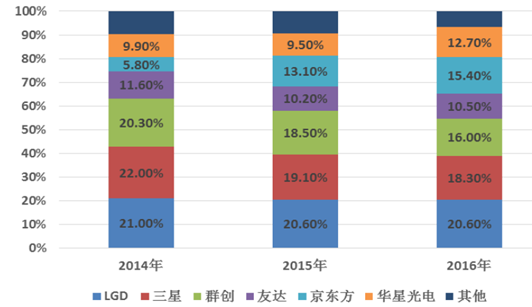

全球面板厂商市场份额变化情况

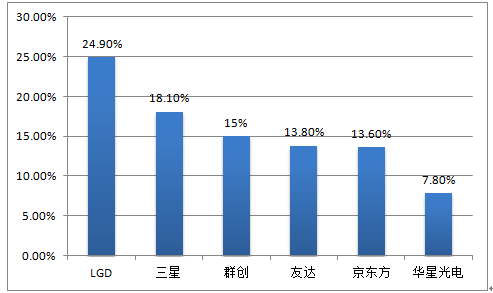

从出货面积上看,2015 年京东方面板出货面积占比只有 8.3%,2016 年上半年已 经大幅提升至 13.6%,华星光电 2015 年上半年的出货面积仅有 5.1%,2016 年 上半年已经达到 7.8%,中国大陆的面板厂正在以两位数的平均增速扩充产能并 转化为实际的出货量和出货面积。另一方面虽然韩国、日本、台湾的市场占有率 在逐步降低,但是部分韩国及日本厂商的策略已经偏向大尺寸高清面板和AMOLED 市场,高端液晶面板产能进一步向中国大陆集中。

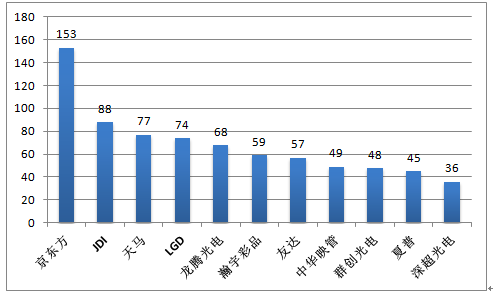

2016 年上半年全球智能手机 LCD 面板出货量排行(百万片)

2016 上半年全球主要面板厂出货面积占有率

国内的液晶面板产线的产能陆续释放,叠加全球经济增速的下滑,导致面板厂商 的从 15 年下半年开始,陷入低利润甚至亏损的境地,特别是中小尺寸产线,韩 国厂商率先转变策略,陆续关闭中小尺寸面板产线,韩国的 19 条面板产线已经 关闭了 9 条,且部分产线被转为研发用途。部分产线则通过制程转换,转成 LTPS 产线。 韩系厂商全面转向 OLED 面板,日本厂商则基本放弃液晶面板制造业务, 转向核心设备材料端,除了对技术方向上的研判,更多是 LCD 面板业务订单和利 润被严重压缩,韩日厂商已经无心恋战。由于 OLED 很多技术在中国大陆依然是 起步阶段,尽快转向 OLED 等高端面板成为首要任务。台湾厂商虽然没有大规模 关闭工厂,但是在 LCD 工艺和 OLED 技术上的优势已经被大陆慢慢蚕食。

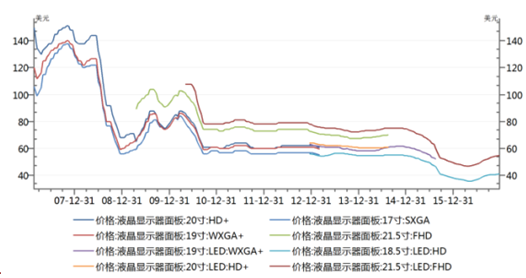

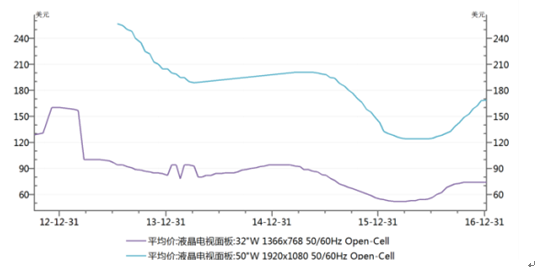

随着液晶面板应用的不断渗透,中国大陆新产线产能的陆续开出,液晶面板的价 格持续走低,虽然物料成本也有所下降,但是液晶面板厂商的毛利率在过去几年 内不断走低。通过主流面板价格走势可以看出,过去几年间无论是显示器、笔记 本电脑、平板、手机面板,价格均已经跌去了 30%~60%,液晶面板的产业生态 已经逐步走向了产业洗牌的时间点,韩日面板厂商率先砍掉部分缺乏竞争力的液 晶面板业务,布局 OLED 并专注上游材料设备,整体面板供应有所减少,加上下 游应用对面板需求尺寸的增加,液晶面板行业景气度提升,供需出现反转,价格 也随之止跌反弹。

液晶显示器面板价格变化

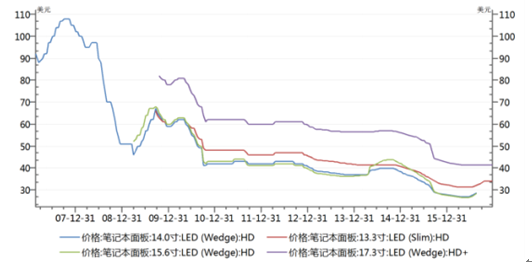

笔记本面板价格变化

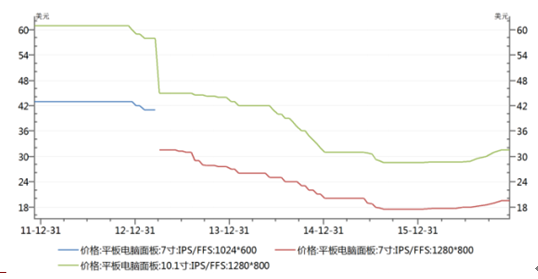

平板电脑液晶面板价格变化

主流尺寸液晶电视面板价格变化

手机面板价格变化

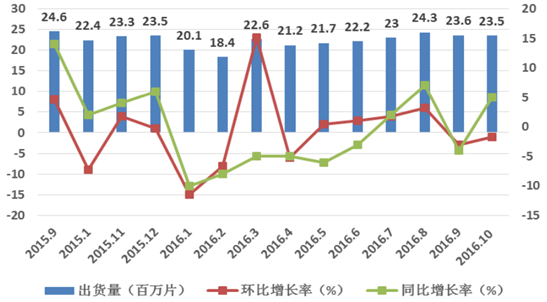

根据统计,从 2015 年 9 月到 2016 年 10 月全球电视面板的出货量以及增长率可以看出液晶面板行业下游需求端的 周期季节变化明显。17 年一季度淡季不淡,虽然下半年有产能陆续释放,但是考 虑到需求端尺寸进一步增大,总体而言供应的增加依然略小与需求的增长,行业 的景气现状有望延续至年底,大尺寸面板的需求将带动整个面板行业的健康发展。

2015 年9月-2016 年10 月全球电视面板出货量和增长率

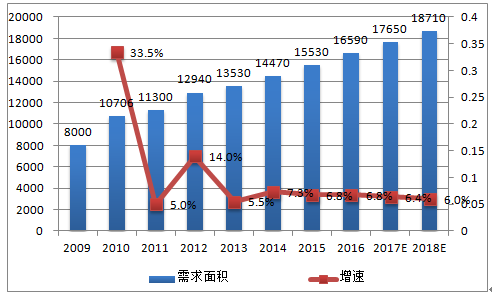

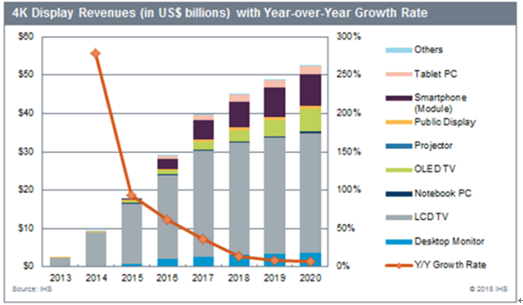

目前的液晶面板的应用已经越来越趋向于大尺寸高清的方向发展, 2016 年上半年线下液晶市场 4K 的渗透率已经接近 50%,55 寸和 65 寸的 电视已经成为畅销产品。在显示器以及笔记本电脑市场基本饱和,手机用屏幕即 将被 OLED 取代的情况下,大尺寸面板成为了过去一年内涨价的主要品种。大尺寸和高清化的发展趋势带动了全球 LCD 需求面积的增长。虽然面板行业整体 增速受限,但是大尺寸面板需求增速相对维持再高位。从大尺寸液晶面板的供需 上来看,2017 年一季度作为传统淡季,48 寸以下的液晶面板需求有所减少,而 50 寸、55 寸、65 寸等大尺寸面板的需求持续升温。

液晶电视平均尺寸变化趋势

全球 LCD 面板需求面积(万平方米)及增速(%)

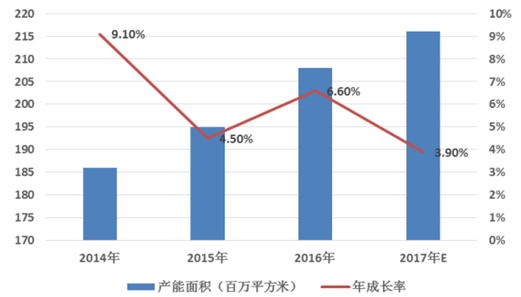

大尺寸液晶面板均需要通过高世代产线切割, 2016 上半年受中国台湾地区地震及三星制程转换不顺等冲击,全球大尺寸面板产能面积约 2.08 亿平方米,年增长率 6.6%,预计 2017 年投入面积微幅提升至 2.16 亿平方 米,年增长率仅 3.9%,将是自 2014 年来产能增加最保守的一年。2017 年能够 量产的产线主要是群创的 8.6 代线、京东方福州 8.5 代线、惠科的 8.6 代线,新 开出的产能主要集中在 60 寸以下的大尺寸电视面板,也可以补足部分 100 寸的 高端市场需求。目前业内唯一经济切割 55 寸以上大尺寸面板的只有夏普 10 代线, 考虑到未来电视尺寸进一步升级到 55 寸以上,10 代线以上的产线将在未来发挥 出更大的经济效益,国内已经在建的有京东方 10.5 代线、华星光电 11 代线、惠 科电子 11 代线,鸿海夏普的 11 代线。在高世代面板线陆续建设的背景下,韩国 和台湾厂商已经被大陆拉开差距,未来高端面板供货权将进一步向国内厂商转移。

2014 年-2017 年大尺寸液晶面板产能面积及年增长率 (单位:百万平方米)

目前群创各尺寸面板销售比重

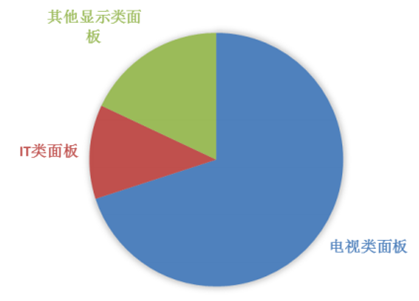

2017 年电视面板的面积将占据显示面积需求的 70%左右,IT 类显示面板占据 18%,可见电视面板仍是决定整个 LCD 行业供需状况的主要因素。从目前不同高清显示技术的市场份额来看,至少未来 3 年在 4k 领域 LCD 电 视依然是主流。2017 年电视面板面积需求达到 1.43 亿平方公尺,同比 2016 年 增加 8%,主要就是由于电视面板的面积增加,在 2016 年电视面板平均尺寸首次 超过 40 寸,2017 年还将继续增加 1.3 寸。而 2017 年预计增加的产能所提供的 面积同比增长约为 5%,在一季度淡季不淡且夏普断货三星的背景下,2017年的液 晶面板供应增长有限,60 寸以上的大尺寸面板将面临持续缺货。

LCD 电视依然是 4K 领域的主流

2017 年不同领域对液晶面板的应用需求